06/05/2019 às 05h00

Gestores testam apetite de investidor com papéis que pagam até 180% do CDI

Por Renato Jakitas | O Estado de S.Paulo

Em um ano marcado por instabilidades políticas, dúvidas sobre a reforma da Previdência e queda dos juros, investidores cativos da renda fixa parecem dispostos a dobrar a aposta no mercado de crédito corporativo em busca de maiores retornos – mesmo que isso represente assumir um pouco mais de risco.

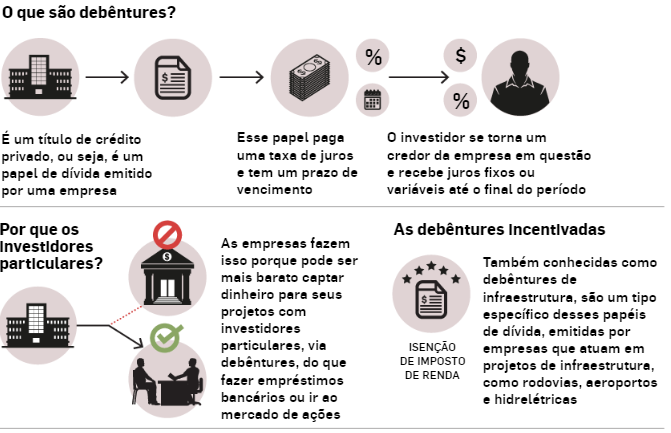

Depois do sucesso das debêntures incentivadas – títulos de renda fixa que as grandes empresas emitem para financiar projetos e operações de infraestrutura –, agora o mercado começa a testar o apetite do público pelos papéis de empresas menores, muitas vezes desconhecidas do investidor.

Nas últimas semanas, com a queda no prêmio por debêntures de companhias como BNDES, Petrobrás e Gol, quem se acostumou com retornos de 160% do CDI teve de se informar sobre papéis de empresas como a incorporadora carioca Carvalho Rosken e a empresa gaúcha Produtécnica, vendedora de herbicidas para pequenos produtores agrícolas.

Crédito corporativo

Debêntures são títulos de renda fixa que as empresas emitem para custear seus projetos e operações. Quem compra esse título, portanto, empresta dinheiro para a companhia. Por ser uma aplicação de maior risco, esses papéis costumavam pagar juros maiores do que outras aplicações tradicionais de renda fixa, como títulos públicos e CDBs. Mas atualmente o que se vê é que cada vez os retornos desses papéis se aproximam de outros títulos. Para as empresas, no entanto, ainda é vantajoso, pois elas captam recursos a juros mais baratos que nos bancos.

O motivo do achatamento nos juros é que as grandes companhias que movimentam esse mercado pisaram no freio e estão em compasso de espera pela recuperação da economia e o futuro da Previdência. As últimas grandes emissões de debêntures foram para trocar uma dívida que está para vencer por outra, com prazo maior de vencimento. Com isso, os prêmios para o investidor têm caído de 30% a 40%.

Para esse aplicador, a solução passou a ser empresas menores, com debêntures de 4% a 5% acima do CDI (taxa acompanha a Selic e hoje está em 6,40%). São operações mais modestas, de R$ 10 milhões até R$ 100 milhões, mas que já estão no portfólio de casas como TAG e GPS.

“Esse é um mercado que está crescendo bastante. Os prêmios se fecharam muito nas debêntures de grandes empresas. Tem boas oportunidades entre empresas com bons fundamentos, mas que, por algum motivo, estão mal precificadas”, diz o sócio e chefe de distribuição da XP Investimentos, Getúlio Lobo.

Taxas de retorno

Entre as gestoras que buscam essa saída está a GPS Investimentos, gestora de fortunas do banco Julius Baer, que vem estruturando operações com outros investidores para trazer papéis com retorno do CDI acrescido de 2% para suas carteiras.

“Há um desequilíbrio entre a oferta e demanda por títulos de crédito privado e temos recorrido a empresas de capital fechado e participado da estruturação de operações”, conta Jean-Pierre Cote Gil, da GPS.

A TAG, especializada em milionários, está estruturando papéis de dívida para a Produtécnica, de Passo Fundo (RS). A empresa quer captar R$ 14 milhões, pagando 11,5% ao ano, quase 170% do CDI. “São emissões que não interessam aos grandes bancos. Por outro lado, pagam bem o investidor e a empresa consegue dinheiro mais barato”, conta Dan Kawa, da TAG. / COLABOROU CYNTHIA DECLOEDT.