Por Luciana Del Caro | Para o Valor, de São Paulo

Até meados de maio, a indústria de fundos de investimento brasileira estava pronta para pisar no acelerador. A perspectiva de retomada do crescimento econômico e a esperada redução de juros para a casa de um dígito criavam um cenário bastante favorável para este ano, tanto em termos de captação quanto da migração da renda fixa para produtos mais arriscados.

Mas, desde a divulgação da delação premiada dos controladores da JBS, os gestores de recursos reduziram a marcha. Eles continuam acreditando na continuidade da queda da taxa de juros básica e no aumento da diversificação, mas em menor velocidade.

O processo de diversificação das aplicações já estava em curso desde o ano passado, quando os fundos multimercados voltaram a captar por conta da expectativa de redução dos juros. O mercado trabalha com a estimativa de meta de taxa Selic de 8,5% até o fim de 2017 (a taxa está em 10,25% ao ano), de acordo com o relatório Focus, do Banco Central. Alguns profissionais, no entanto, estavam bem mais otimistas até a delação e projetavam juros de 7,5% no fim deste ano.

Posicionados para um cenário mais benigno, comprados em títulos prefixados, títulos atrelados à inflação ou em ações, muitos multimercados registraram perdas expressivas. As desvalorizações nas cotas, ocorridas um dia após a delação vir a público, em 18 de maio, foram fortes: da ordem de 3% a 7% para os multimercados mais conservadores e de 8% a 12 para os mais arrojados.

“Os gestores reduziram ou zeraram posições e estão trabalhando para recuperar o dinheiro perdido”, afirma Erick Scott Hood, gestor da Guide Investimentos. Ele não considera que é hora de entrar no risco: “É necessário esperar a poeira baixar”.

Um levantamento feito pela TAG Investimentos mostrou que, na semana em que a delação veio à tona, de 25% a 30% dos multimercados com patrimônio superior a R$ 100 milhões apresentaram os piores desempenhos de suas histórias. No entanto, os prejuízos não dispararam resgates relevantes.

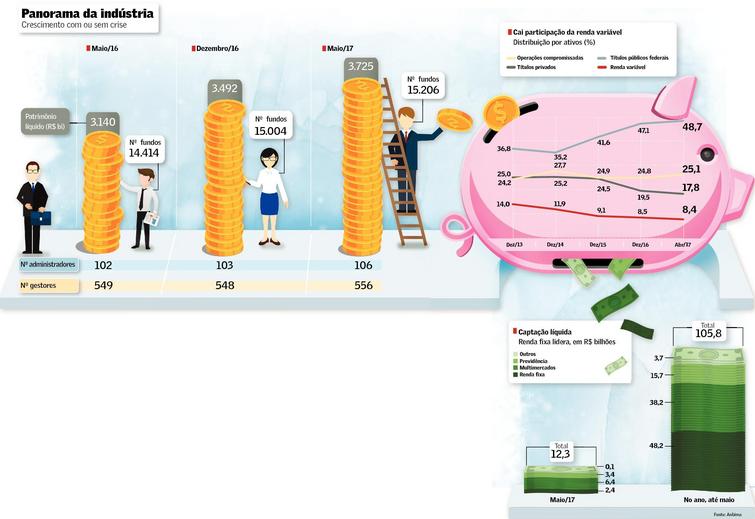

Dados da Anbima, associação que representa o setor, mostram que a captação líquida em maio foi positiva, da ordem de R$ 12 bilhões, elevando a entrada líquida de recursos no ano para R$ 105 bilhões – montante significativo, se for levado em conta que em 2016 inteiro a indústria captou R$ 129 bilhões.

A pequena magnitude dos saques num momento de virada brusca do mercado mostra a resistência do setor. “A resiliência da indústria decorre em grande parte da oferta diversificada de produtos e estratégias, que ajuda a enfrentar os diversos cenários”, afirma Carlos Ambrosio, vice-presidente da Anbima. Ou seja, quando os juros estão elevados e o cenário econômico não é muito promissor, os fundos de renda fixa acabam por receber aportes. Quando a situação é a oposta, os recursos vão para fundos multimercados e ou de ações.

“O cenário está nublado, mas há clareza de que os juros devem baixar para um dígito e que os investidores deverão tomar mais risco. Se as reformas forem à frente, os fundos de renda variável ganham apelo. Se não forem, serão os multimercados macro e long/short que ganharão apelo”, diz Walter Maciel, presidente da AZ Quest.

Para ele, o cenário negativo, de descontrole fiscal, valorização do dólar e aumento da inflação – que aniquilaria a queda dos juros – é o menos provável. Em seu cenário base, a fraqueza da economia prolonga a desinflação e mantém o espaço para a queda das taxas, beneficiando a diversificação das aplicações.

Este último seria um ambiente benéfico para a indústria de fundos, que enfrentou uma forte concorrência de produtos incentivados ao longo de 2014 e 2015, quando registrou captação líquida de apenas R$ 1,2 bilhão e R$ 1,1 bilhão, respectivamente. A concorrência com Letras de Crédito Imobiliário (LCIs) e Letras de Crédito do Agronegócio (LCAs), que isentam o investidor do Imposto de Renda (IR), se mostrou baixa em 2016 porque os bancos emitiram e remuneraram menos esses títulos, seja por conta da recessão, que reduziu as necessidades de captação de recursos, seja por uma mudança na regulamentação que reduziu as possibilidades de lastro das letras.

Além da concorrência com os produtos isentos, outro empecilho para a indústria é a questão fiscal, que impacta o dólar e os juros, considera Marcelo Mello, vice-presidente da SulAmérica Investimentos: “Se um cenário negativo para o país se materializar, com elevação dos juros, todo o fluxo vai para a renda fixa e o investidor passa a se preocupar com a taxa de administração dos fundos, em vez de olhar para a sofisticação dos produtos”, afirma.

Do lado dos vetores de crescimento, além das condições macroeconômicas adequadas, está a previdência privada. Só no ano passado, os fundos de previdência (PGBLs e VGBLs) registraram captação líquida de R$ 48 bilhões. “Mesmo num ano de PIB negativo, as pessoas mantiveram as contribuições para a previdência privada. Isso é fruto de mais educação financeira e da preocupação em manter o padrão de vida após a aposentadoria”, afirma Carlos Eduardo Eichhorn, diretor de gestão da Mapfre Investimentos. A expectativa é que o segmento mantenha o ritmo de crescimento, ainda mais num ano em que a reforma da Previdência não sai das manchetes. Atualmente, os fundos de previdência somam patrimônio de cerca de R$ 640 bilhões, ou 17% da indústria.

Outra tendência é a da ampliação da arquitetura aberta, que é a venda de produtos de vários gestores por meio de plataformas digitais (como as da XP Investimentos, BTG Pactual Digital, Investimento 360, do Itaú) ou da rede bancária. “O modelo de arquitetura aberta veio para ficar. É um nicho do nosso mercado, mas não deve dominá-lo”, diz William Eid Jr, coordenador do Centro de Estudos em Finanças da Fundação Getulio Vargas – SP.

A compra de 49,9% do capital da XP pelo Itaú Unibanco, anunciada no início de maio, é vista por profissionais como uma evidência de que esse tipo de estrutura deve crescer e atrair clientes que ainda não tinham confiança para investir fora do ambiente das agências. Resta ainda acompanhar as intenções do Itaú com relação à XP – se, de fato, irá manter a arquitetura aberta, como propalado após a compra.

Para o mercado, o fortalecimento da arquitetura aberta seria positivo, considera Eichhorn: “O investidor ganha mais opções e a indústria de fundos se desconcentra”. Hoje, a indústria é bastante pulverizada quando se trata de números de participantes: são cerca de 540 gestores, mas o patrimônio é concentrado em poucos. Aproximadamente 400 gestores têm menos de R$ 1 bilhão sob gestão – este seria o patamar mínimo, segundo alguns, para atingir o ponto de equilíbrio entre receitas e despesas. Os cinco maiores representam 73% do patrimônio, e os dez maiores, 64%, de acordo com a Anbima.

Como a regulamentação vem se tornando cada vez mais restritiva e elevando os custos para os gestores, muitos esperam um enxugamento do mercado. A velocidade desse processo de consolidação, acreditam os profissionais, será ditada pelo crescimento da arquitetura aberta e pela migração para produtos mais sofisticados, que são tipicamente o foco dos gestores independentes.