14/02/2020 às 09h00

Cadê os juros que estavam aqui?

Com DI a 4,15% ao ano, ata do Copom do Banco Central reafirma cautela e observa que as transformações dos mercados de crédito e de capitais tendem a aumentar a potência da política monetária.

Por Ernani Fagundes | Para IstoÉ Dinheiro

A nova taxa de juros para depósitos interfinanceiros (DI, a referência do mercado) está na mínima histórica de 4,15% ao ano. A julgar pela ata do Comitê de Política Monetária (Copom) do Banco Central (BC) divulgada na última terça-feira 11, deverá permanecer nesse patamar por bastante tempo. Num cenário em que o próprio BC prevê inflação de 3,5% em 2020, um investimento financeiro com rendimento líquido de 100% do DI, após a cobrança de impostos (IR sobre ganhos) e custos de intermediação (taxas de administração, gestão ou custódia) terá pouca margem para entregar ganho real aos aplicadores. Em situação pior, a tradicional caderneta de poupança, que rende 70% da taxa básica de juros (Selic) ou o título público federal Tesouro Selic — negociado pelo programa Tesouro Direto — vai registrar perdas em relação à inflação.

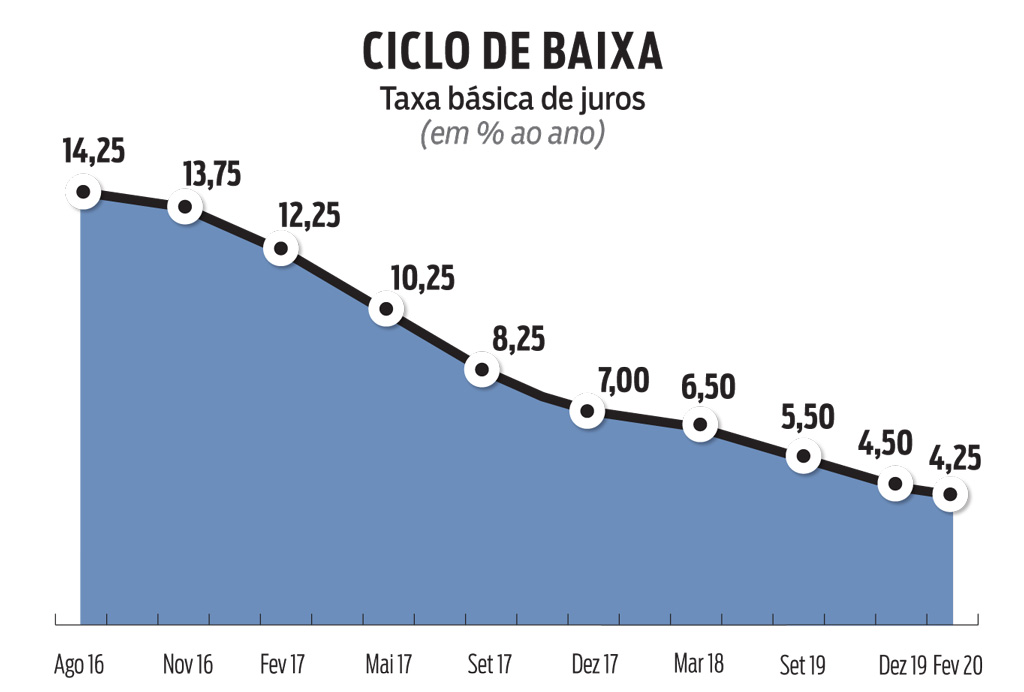

Nessa realidade inquietante de prejuízos nas aplicações mais seguras e de liquidez diária, o BC entendeu que é o momento de interromper a queda dos juros. “Considerando os efeitos defasados do ciclo de afrouxamento iniciado em julho de 2019, o Copom vê como adequada a interrupção do processo de flexibilização monetária. O Comitê enfatiza que seus próximos passos continuarão dependendo da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação, com peso crescente para o ano de 2021”, diz o Copom, na ata.

Vale destacar que, no balanço de riscos, o BC citou a transformação do mercado de crédito e de capitais como favorável ao aumento da potência da política monetária. “O Copom está reafirmando a cautela. Tudo ficou muito novo, não há parâmetros históricos para uma taxa de juros tão baixa no Brasil com a inflação controlada”. afirma Rafael Bevilacqua, estrategista-chefe da Levante. No caso do crédito, as taxas estão caindo. No mercado de capitais, as empresas estão captando em ofertas de ações (IPOs e follow-ons) e também via private equity e venture capital. “O custo de capital se reduziu como um todo. Isso, em algum momento, terá reflexos na economia”, diz Rafael Bevilacqua.

Pelos dados da Comissão de Valores Mobiliários (CVM), os pedidos de análise de ofertas públicas iniciais de ações (IPOs), por exemplo, não param de entrar na fila para listagem na bolsa de valores (B3). Além das anteriormente solicitadas — Priner Serviços Industriais e Vamos Locação — o regulador também registra agora os pedidos da Allied Tecnologia, Canopus Holding, Banco Daycoval e Lojas Quero Quero. Nesse início de ano já foram realizados os IPOs da Locaweb Serviços de Internet (R$ 575 milhões), Mitre Realty (R$ 1,02 bilhão) e Moura Dubeux Engenharia (R$ 1,25 bilhão), além da venda das ações da Petrobras que pertenciam ao BNDES (R$ 22 bilhões) e do aumento de capital (follow-on) da Minerva (R$ 1,2 bilhão), sinal de que o mercado de capitais brasileiro está aquecido. Na percepção de Marco Bismarchi, sócio da Tag Investimentos, as empresas também estão se aproveitando da eficiência do mercado de capitais para trocar dívidas mais caras por outras mais baratas. “Não temos mais o BNDES financiando, mas as empresas estão conseguindo captar via emissões privadas (debêntures, fundos de crédito) com taxas muito baixas. Isso faz uma diferença enorme, se consegue investir no negócio”, diz.

De acordo com o último boletim da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima), as emissões domésticas somaram R$ 14,8 bilhões em janeiro, sendo 43,2% em debêntures (R$ 6,4 bilhões em 25 operações) e 12,9% em FIIs — fundos de investimentos imobiliários (R$ 1,9 bilhão), em cotas adquiridas principalmente por pessoas físicas (64,3% do volume em FIIs).

Essa dinâmica virtuosa dos mercados financeiro e de capitais é acompanhada pelo BC. Na ata, o Copom considera que o cenário básico para a inflação envolve fatores de risco em ambas as direções, para baixo e para cima. Por um lado, o BC ainda vê o nível de ociosidade da economia elevado, mas por outro lado, o atual grau de estímulo pode elevar a inflação. “O risco se intensifica no caso de aumento da potência da política monetária decorrente das transformações na intermediação financeira e no mercado de crédito e capitais, deterioração do cenário externo para economias emergentes ou eventual frustração em relação à continuidade das reformas e à perseverança nos ajustes necessários na economia brasileira”, afirma o Comitê.

Apesar da preocupação do BC, por enquanto, não há sinais de uma bolha especulativa no mercado financeiro. “A queda dos juros está incentivando a renda variável, mas não vejo nenhum sinal de bolha na bolsa brasileira”, diz Bevilacqua, que vê um mercado local cada vez mais se encaminhando para o que existe lá fora. “Há mais liquidez, mas os lucros das empresas também estão crescendo, como mostram os balanços mais recentes”, afirma.

A taxa de juros baixa está mudando a cabeça do investidor de forma inédita. Cresceu a busca por formas mais rentáveis — e arriscadas — de investimentos, como ações e fundos imobiliários. Só que a bolsa de valores está em “Bull Market”, ou seja, nas máximas. “Por isso, quando surge uma notícia sobre o coronavírus, a bolsa cai, o que é natural. Muita gente nova na bolsa tem que aprender que a bolsa sobe e desce”, diz o estrategista da Levante.

CORONAVÍRUS O impacto da epidemia de coronavírus na China para a economia global também foi tratado na ata do BC pela primeira vez, mas como um vetor recessivo. “Adotaram um tom neutro sobre o impacto do coronavírus, mas há a discussão do quanto isso vai arrefecer a economia mundial, o PIB local, e o quanto isso vai afetar os ativos e as commodities”, diz Marcos Ross, economista sênior da XP Investimentos. Ao mesmo tempo, o economista observa que o dólar mais alto, por causa da volatilidade internacional, pode influenciar nas decisões do BC. “O dólar mais alto tem impacto em outras variáveis, aumenta a percepção de risco”, afirma Ross.

Mas ele nota que há uma reconfiguração do mercado de crédito. “O volume de crédito com recursos livres está crescendo, o que pode aumentar a potência da política monetária”, diz. Mas não existe mais a expansão do crédito direcionado do BNDES como era no passado. “A desaceleração da atividade que apareceu em alguns indicadores recentes, sobretudo na indústria, ainda reforça o corte de juros. As métricas de crescimento dos investimentos estão baixas”, afirma. Na opinião dele, o BC adicionou riscos na ata para ainda deixar uma fresta aberta para eventuais reduções da Selic no futuro, no caso de um possível desaquecimento da economia global. “O BC observa antes de decidir os próximos passos”, diz.

Para Ernani Reis, analista da Capital Research, o corte na taxa de juros para 4,25% ao ano, coloca em xeque a rentabilidade dos investimentos da renda fixa e favorece a migração para investimentos de renda variável como ações e fundos de investimentos. “O momento é de atenção na hora de escolher os investimentos que irão compor a carteira, em especial os custos que podem corroer o pouco rendimento que ainda existente na renda fixa”, afirma.

Para o ministro da Economia, Paulo Guedes, inflação a 4% e juro a 4% ao ano é melhor do que dólar a R$ 1,80 e juros em 14% ao ano. Em Seminário de Abertura do Ano Legislativo, em Brasília, o ministro comentou o novo recorde da cotação da moeda norte-americana, que encerrou em R$ 4,35 no mercado à vista na última quarta-feira 12. “O câmbio não está nervoso, (o câmbio) mudou”, afirma. “Não tem mais esse negócio de câmbio a R$ 1,80. Vou exportar menos, substituição de importações, todo mundo indo para a Disnelândia. Empregada doméstica estava indo pra Disney, uma festa danada”, diz.

Depois ao perceber que sua declaração iria repercutir na imprensa, Guedes contextualizou. “Ministro está dizendo que o câmbio estava tão barato que todo mundo estava indo para a Disneylândia, até as classes sociais mais baixas”, disse. “Todo mundo tem que ir para a Disneylândia, conhecer um dia, mas não três, quatro vezes por ano, não é? Com dólar a R$ 1,80, tinha gente indo quatro vezes por ano. Não, vai três vezes aqui, Foz do Iguaçu, Chapada Diamantina, conhece um pouquinho do Brasil, vai ver a selva amazônica, na quarta vez você vai para a Disney em vez de ir quatro vezes no ano. Então, só isso que estou dizendo”, afirmou. Mas na abertura do mercado na quinta-feira 13, o dólar esticou a alta, cotado a R$ 4,38 no mercado à vista, por causa das declarações de Guedes e por notícias sobre novos casos de contágio por coronavírus na China e no Japão.

Diante da repercussão negativa e da disparada da moeda, o BC teve que entrar no mercado com ofertas de swaps cambiais, e conseguiu antes do fechamento da Ptax (média) às 13 horas da quinta-feira trazer a cotação para o patamar de R$ 4,32 no mercado à vista.

Mas independente da polêmica em torno das declarações do ministro da Economia e da atuação do BC, Rafael Bevilacqua, estrategista-chefe da Levante, diz que o câmbio está num novo patamar. “A situação fiscal está longe de ser mantida equilibrada. Sempre é bom lembrar que o déficit consolidado do setor público (União, estados, municípios e empresas estatais) foi de R$ 61,87 bilhões em 2019”, diz.

Segundo ele, apesar de ser um déficit menor que o de 2018, o número representou o sexto ano seguido de resultado negativo nas contas públicas. “Dada essa situação, e como os juros estão caminhando para a normalidade dos países emergentes, a atração artificial do dólar acabou”, afirma. E assim a taxa de câmbio não apenas se ajusta como caminha para um “novo normal”.