Fundos multimercados e de ações são as apostas dos gestores para este ano

Por Isabela Bolzani | Para Diário Comércio Indústria & Serviços

Além do maior apetite por renda variável, as expectativas sobre a reforma da Previdência Social no cenário doméstico devem trazer bons retornos para o “kit Brasil” – real, juros e bolsa de valores.

Os fundos de ações e multimercados devem ter bom desempenho ao longo dos próximos meses. As posições estão nas expectativas sobre a aprovação das reformas pelo governo e no bom desempenho da bolsa de valores brasileira.

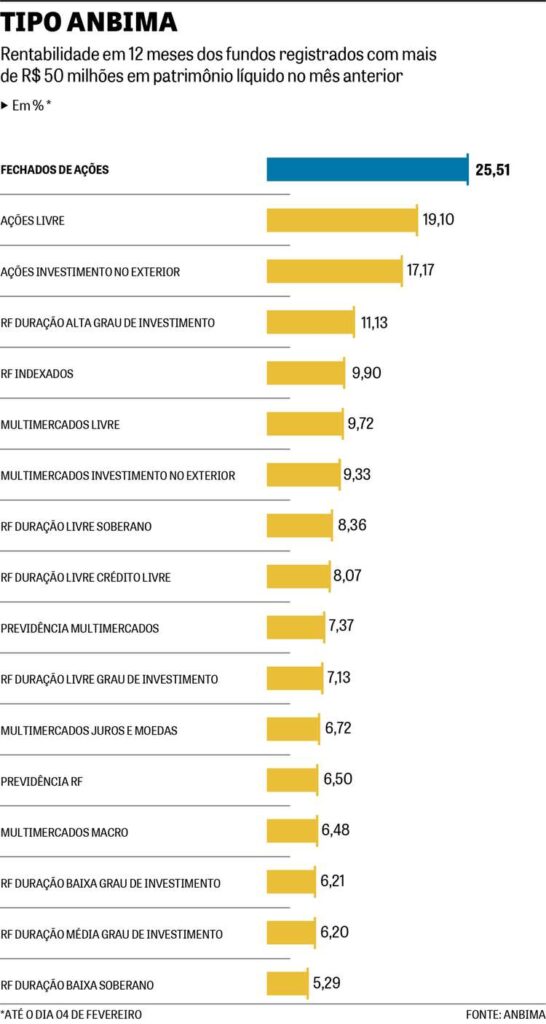

Os últimos dados da Associação Brasileira das Entidades dos Mercados Financeiros e de Capitais (Anbima) apontam que, juntas, as duas modalidades correspondem por quase 70% (R$ 7,2 bilhões) dos R$ 10,3 bilhões captados no início de 2019.

Segundo o gestor da TAG Investimentos Marco Bismarchi, a captação foi alta e bastante relevante para os fundos multimercados e de ações, que acabaram correspondendo pela maior parcela de apetite de gestores e investidores. “Ainda nessa linha, também foram os fundos macro que acabaram liderando o movimento”, acrescenta o especialista.

Já de acordo com o gestor de fundos da Guide Investimentos Erick Hood, “janeiro foi um mês de recuperação para os ativos de risco”, depois do mercado ter visualizado meses de novembro e dezembro bastante “sofridos” para a bolsa brasileira, frente a alta aversão à risco no País.

“Os ativos acabaram subindo bastante em janeiro, impulsionados mais pelo cenário doméstico positivo. A agenda da previdência foi o que puxou uma valorização de quase 11% para a bolsa e, consequentemente, para os fundos posicionados em ações, em um contexto bastante positivo para o chamado kit Brasil”, diz Hood, referindo-se ao real, bolsa e juros.

Tanto frente à valorização do real ante o dólar e pelo bom desempenho da bolsa de valores com máximas históricas acima dos 98 mil pontos, como também pelos retornos de até 7% das curvas de juros, os especialistas reiteram a visão otimista para o Brasil.

O CIO da SRM Asset, Vicente Matheus Zuffo, destaca o ambiente positivo também para os multimercados. “Alocações pautadas na bolsa e na queda do dólar foram determinantes para o desempenho desses fundos”, afirma. O fundo SRM Exodus Plus da modalidade teve rendimento de 9,68% até o último dia 31 (293% do CDI).

“Ainda consideramos a bolsa como a melhor posição. Além disso, os fundos de crédito também podem ser destaque onde, apesar do retorno nominal não ser tão alto, os ganhos de até 160% do CDI ainda são considerados relevantes”, complementa Bismarchi, da TAG.

À espera da reforma

Já em termos de expectativas, os especialistas reiteram que, a partir de agora, o vetor que pode influenciar a remuneração dos fundos é a demora para a passagem da reforma da Previdência. “Há um consenso de que ela vai passar, mas as sinalizações recentes colocam a possibilidade de que isso só aconteça no segundo semestre”, comenta Hood.

Ele se refere às afirmações feitas pelo atual presidente da Câmara dos Deputados, Rodrigo Maia (DEM-RJ), de que a nova proposta de reforma terá que seguir os ritos tradicionais de tramitação. Esperava-se aproveitar o processo de tramitação da PEC 241 para acelerar a aprovação.

“Isso já trouxe uma volatilidade extra para a bolsa, que caiu bastante na semana passada tentando pesar esse recálculo de prazos e pode ser que ainda tenhamos algumas movimentações”, avaliou.

Segundo Bismarchi, porém, a ideia de recomeçar a tramitação “do zero” também pode atrapalhar. “O tempo normal de passagem de uma PEC [Proposta de Emenda Constitucional] é de até 21 meses e isso atrasaria demais as expectativas. Por isso, será muito importante a sinalização de que, ao menos, as coisas estão caminhando de um jeito mais firme”, afirma.

Já em relação ao ambiente internacional, os especialistas comentam que apesar dos “ânimos mais calmos” depois da sinalização do banco central norte-americano, o Federal Reserve, de que está perto de encerrar o ciclo de aperto monetário estadunidense, as questões relacionadas à guerra comercial entre EUA e China e o Brexit, por exemplo, ainda podem influenciar – indiretamente – a rentabilidade tida pelos fundos por aqui.

“Muitos gestores já estão mais cautelosos olhando para os riscos do cenário internacional até mesmo frente aos dados macroeconômicos da Europa aquém do esperado. Apesar das expectativas positivas, pode ter certo desconforto vindo de fora que afete os fundos. Assim, a maioria deve entrar fevereiro em posições um pouco mais protegidas contra o cenário externo”, conclui Zuffo, CIO da SRM.